Direito Tributário

Decadência e Prescrição em Matéria Tributária

Última atualização 0 segundo • 4 min de leitura

Uma conversa com

Decadência e Prescrição em matéria tributária

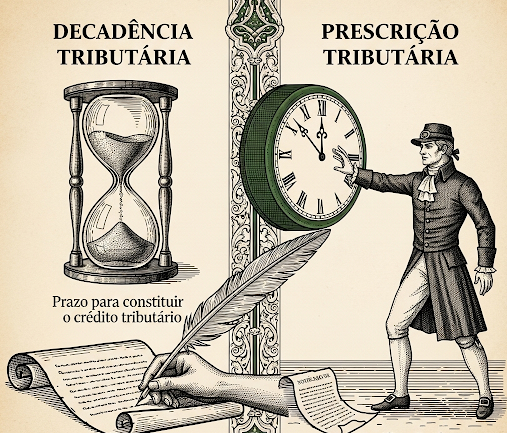

Prescrição e decadência tributária são institutos fundamentais no Direito Tributário, atuando como limitações temporais essenciais para garantir a segurança jurídica aos cidadãos e empresas. Ambos culminam na extinção do crédito tributário, impedindo que a Fazenda Pública realize a cobrança de valores devidos após o decurso de determinados prazos legalmente estabelecidos. Dessa forma, é importante distingui-los, para melhor aplicá-los.

Em primeiro plano, tem-se que a distinção crucial entre prescrição e decadência reside no que exatamente é atingido pelo decurso do tempo. Enquanto a decadência leva à extinção do próprio direito de a Fazenda Pública constituir o crédito tributário, ou seja, de realizar o ato do lançamento, a prescrição acarreta a perda da possibilidade de propor a ação de execução fiscal para cobrar um crédito que já foi devidamente constituído. Nesse sentido, o lançamento tributário serve como o ponto objetivo de delimitação entre o fim de um instituto e o começo do outro.

A contagem do prazo decadencial ocorre em um momento anterior ao da prescrição. A regra geral estabelece que o direito da Fazenda Pública de constituir o crédito tributário extingue-se após cinco anos, contados do primeiro dia do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. Entretanto, se o processo de lançamento já tiver sido iniciado, o prazo pode começar ainda no mesmo exercício financeiro. Nos casos de lançamento por homologação, o prazo decadencial, via de regra de cinco anos, inicia-se da própria data de homologação ou, se a lei não fixar prazo, da ocorrência do fato gerador, salvo comprovada ocorrência de dolo, fraude ou simulação.

Por sua vez, a contagem do prazo prescricional, também de cinco anos, inicia-se apenas após a constituição definitiva do crédito tributário. Essa definitividade se configura quando se esgotam os prazos para impugnação ou recurso administrativo por parte do contribuinte, ou quando este é intimado de uma decisão administrativa irrecorrível. Em situações em que há declaração ou confissão do contribuinte, o prazo prescricional começa a fluir no dia seguinte ao vencimento da cobrança pelo Fisco ou à entrega da declaração pelo contribuinte, prevalecendo a data posterior. A prescrição, portanto, atua sobre a pretensão da Fazenda Pública de exigir o pagamento de forma coativa, por meio da ação de execução fiscal.

A compreensão desses conceitos é de suma importância para o contribuinte, uma vez que a ocorrência tanto da prescrição quanto da decadência resulta na impossibilidade de cobrança do valor devido pela Fazenda Pública. Mais do que isso, caso o contribuinte realize um pagamento de um crédito que já estava extinto por prescrição, ele adquire o direito à restituição dos valores pagos, conforme previsto no Código Tributário Nacional (art. 165, I) e referendado pelo Superior Tribunal de Justiça.

É fundamental notar que, apesar de ambos serem causas de extinção do crédito tributário, a diferenciação entre decadência e prescrição é vital, pois os marcos que interferem na contagem de seus prazos, como os marcos interruptivos ou suspensivos, são independentes e se aplicam a cada instituto de forma distinta.

Caso queira se aprofundar no tema, não deixe de consultar o ebook anexado a essa postagem!

Artigos Similares

No articles.

Mais Lidos

Direito Digital

LGPD na prática: 5 passos que todo MEI pode adotar esta semana

IntroduçãoA Lei Geral de Proteção de Dados Pessoais (LGPD), sancionada em 2018 e em vigor desde 2020...

Direito Empresarial

CLUBES DE FUTEBOL E O ACESSO À RECUPERAÇÃO JUDICIAL A PARTIR DA LEI N° 14.193/2021 (LEI DA SOCIEDADE ANÔNIMA DO FUTEBOL)

DE PAIXÃO NACIONAL A NEGÓCIO BILIONÁRIOO futebol no Brasil, que surgiu no final do século XIX, rapid...

Direito Administrativo

Como os Microempreendedores Maranhenses Podem Conquistar o Mercado das Licitações Públicas

IntroduçãoO universo dos microempreendedores no Maranhão compõe um segmento vital para a economia lo...

Artigos Recentes

Acadêmico

Análise Econômica do Direito e Judicialização da Saúde: o custo invisível das decisões judiciais

A judicialização da saúde no Brasil deixou de ser um fenômeno episódico para se tornar um elemento e...

GEDID Trilhas

Por que a LGPD é uma vantagem competitiva para microempresas?

IntroduçãoA Lei nº 13.709, de 14 de agosto de 2018, conhecida como Lei Geral de Proteção de Dados Pe...

Direito Digital

Erros comuns de pequenas empresas que violam a LGPD (e como corrigir)

IntroduçãoA entrada em vigor da Lei nº 13.709/2018, conhecida como Lei Geral de Proteção de Dados (L...